Cineva mă îndemna acum aproape 2 luni să scriu despre Prima Casă: cât este de rentabilă, dedesubturile ei, statistici legate de cei care au contractat un asemenea credit (câţi nu mai pot plăti ratele) ş.a.m.d. Fără să mă declar expert în problemele programului, pot spune câteva lucruri pe care le-am auzit mult prea rar (spre deloc) prin media.

Prin urmare, ce gogoşi se mănâncă în legătură cu Prima Casă ?

- „În loc să plăteşti lunar chirie pentru un apartament, cu aceeaşi sumă poţi plăti rata pentru acelaşi apartament achiziţionat prin programul Prima Casă„

Dacă apartamentul de 2 camere pe care vrei sa îl cumperi presupune un credit pe 30 de ani, cu o rată egală cu chiria pe care o plătești lunar, faci o afacere proastă. Unii spun că preţul unui apartament ar trebui să fie 100 de chirii lunare (şi că peste e speculă), alţii că rata devine o afacere bună dacă e egală cu chiria, în cazul unui credit constituit pe 15-20 de ani, sau dacă rata pe 30 de ani este la 50-75% din valoarea chiriei (și dacă există premisele menținerii pe întreaga durată a creditului la valoarea respectivă: dobândă fixă, credit în moneda în care este plătit clientul etc). Este cazul Primei Case ? Nu prea.

În plus, nu cumperi când preturile sunt încă în scădere. Ce te faci dacă scăderea de preţ într-un an e dublul chiriei pe care ai plăti-o în anul respectiv ?

Mai mult, un lucru care se neglijează foarte des: rata egală cu chiria presupune un risc. Dacă îţi pierzi serviciul, chiar şi pentru câteva luni, rata nu prea îţi oferă opţiuni. Chiria, însă, da: dacă stai în chirie la 2 camere te poţi muta la o cameră, sau poţi subînchiria una din camere etc. Exemple legate de cat de bună afacere devin creditele în general, să tot fie: 1, 2, 3. În ce priveşte Prima Casă, lucrurile stau încă bine, dar să nu uităm că cei mai mulţi mai au de plătit vreo 27 de ani.

- „Avantajul programului Prima Casă este 3,96% marja de dobândă fixă pe toată perioada creditului„

Se încearcă o manipulare fină, cum că dobânda creditului ar fi fixă. Nu este ! Dobânda reala (Dobânda Anuală Efectivă, prescurtată DAE) este compusă din:

DAE = Marja bancă (fixă) + EURIBOR 3M (variabilă)

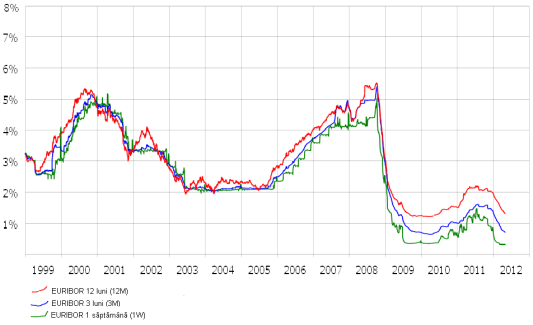

În septembrie 2012, DAE pentru un credit Prima Casă era în jur de 4,2 % (3,96% + 0.25%), în funcţie de banca aleasă. EURIBOR 3M (euribor la 3 luni) a avut însă în trecut valori mult mai ridicate, de 5,4%, adică cu 5,15% mai mult decât în momentul de faţă ! (click pe grafic pentru mărire):

Ce presupune o eventuală revenire a EURIBOR 3M la această valoare ? DAE va deveni 9,4%, ducând , în cazul unui credit pe 30 de ani, la o creştere a ratei cu 70% ! (iar în cazul unui credit pe 25, 20 sau 15 ani – o creştere a ratei cu 60%, 51%, respectiv 39%).

Poate clientul să suporte o asemenea creştere a ratei ? Având în vedere că de obicei rata este aleasă pe principiul „iau toţi banii pe care mi-i dă banca”, e greu de crezut.

- „O multitudine de categorii de venituri de luat în calcul„

- „Grad de îndatorare maxim 67%„

Cum este acest lucru în avantajul clientului ? Banca ar trebui să se asigure că respectivul client va fi în stare să îşi plătească ratele, orice s-ar întâmpla, adică va fi încă solvabil şi când una din sursele sale de venit va dispărea (soţul/soţia îşi pierde serviciul etc). Atitudinea „sigur nu mai aveți nişte bani prin buzunare, de care aţi uitat ?” este tocmai opusul, şi sună mai degrabă a „hai să ne prefacem că vă permiteţi acest credit şi după aceea vedem noi cum vă facem să plătiți”.

- „Creditul Prima Casă beneficiază de garanţia statului” (NB: garanţia era 100% până la Prima Casă 3 şi este 50% la Prima Casă 4)

Cea mai gogonată dintre toate, pentru că mulţi clienţi pleacă acasă cu ideea că, în cazul în care nu vor mai reuşi să plătească ratele, statul va plăti în locul lor. Nimic mai fals ! Această garanţie a statului este în favoarea băncii, nu a celui ce a contractat creditul. Cum vine asta ? Pai orice instituţie bancară ce împrumută unui cetăţean un leu îşi asumă riscul de a nu mai primi înapoi respectivul leu plus dobânda aferentă. De aici şi dobânzile mai mari, în cazul țarilor cu risc mare, precum România. În cazul de faţă, pentru a convinge băncile comerciale să acorde credite românilor, statul se oferă (pe banii noştri, a plătitorilor de taxe şi impozite) să acopere pierderile băncii în cazul în care clientul Prima Casă devine rău platnic.

Ce se întâmplă deci în cazul în care nu mai poţi plăti creditul imobiliar ? Statul român plăteşte băncii 50% din soldul finanţării şi apoi execută imobilul, de unde poate să îşi recupereze (sau nu) paguba. Statul garantează doar 50% din valoarea creditului, şi recuperează doar 50% din pierdere.

Când se ajunge la această situaţie ? Banca poate solicita plata garanţiei de la stat dacă există o întârziere de plată mai mare de 90 de zile. Ulterior, statul îşi recuperează pierderea prin executarea silită a clientului. Procedura aplicata va fi cea aferentă recuperării oricărei datorii neachitate la bugetul de stat. Împrumutatul dă în scris băncii că poate lua bani din contul său de salariu, în cazul în care nu îşi mai poate achita datoriile (e nevoie totuşi ca o instanţă să permită băncii poprirea ratelor din contul respectiv).

- „Fără comision de acordare sau gestionare lunară„

Mulţumim foarte mult băncilor că, pe lângă dobânda pe care o aplică, nu mai cer şi alţi bani. Îmi poate explica cineva rostul comisionului de acordare a creditului ? Sau a celui de gestionare lunara ? Dobânda nu se plăteşte tot lunar ?

- „Asigurarea extinsă pentru toate riscurile a imobilului ipotecat, cesionată în favoarea statul român, reprezentat de Ministerul Finanțelor Publice și a băncii – obligatorie„

Deci clientul plăteşte asigurarea, dar ea este cesionată în favoarea statului român, nu a clientului. Nimic în neregulă, evident.

- „Avans de doar 5%„

L-am auzit pe Moise Guran vorbind zilele trecute despre Prima Casă, la o oră de maximă audienţă, întrebându-se de ce românii aleg programul în locul celorlalte credite imobiliare. Tot el răspundea că asta se datorează dobânzii mai mici şi avansului minuscul. Nici o vorbă însă despre faptul că fără Prima Casă am fi avut preţuri mai mici. Adică mici minciuni prin omisiune (nu prezinţi dezavantajele dar menţionezi avantajele, care până la urmă, dacă sunt disecate cu atenţie, tot dezavantaje se dovedesc a fi). Manipulăm fin, dar manipulăm, carevasăzică.

Partea a 2-a, aici.